Wie gut dass ich jeweils keine Optionen vor den Quartalszahlen kaufe, ich würde wohl jeden einzelnen Trade in den Sand setzen

Sind doch richtig gute Zahlen.

Den 8 % Absturz muss man ja auch in Relation sehen, die Aktie ist tagsüber bereits 8 % gestiegen.

Bezüglich des Wachstums und der aktuellen Bewertung muss ich dir Recht geben.

Jedoch bin ich davon überzeugt dass wir bald eher bei 40-50 % Revenue Growth stehen.

Diese Erwartung spiegelt sich bereits jetzt im Amerikanischen Privatkundensektor wieder.

Grösstes Risiko bleibt da für mich Microsoft, wenn MS mit einer Lösung daherkommt die zwar schlechter als alles von Palantir ist, aber günstiger

und mit guter Integration in Windows/Office/Azure , könnte dies Palantir schon etwas Wasser abgraben.

Wobei ich denke dass der Markt da auch gross genug für zwei Player ist.

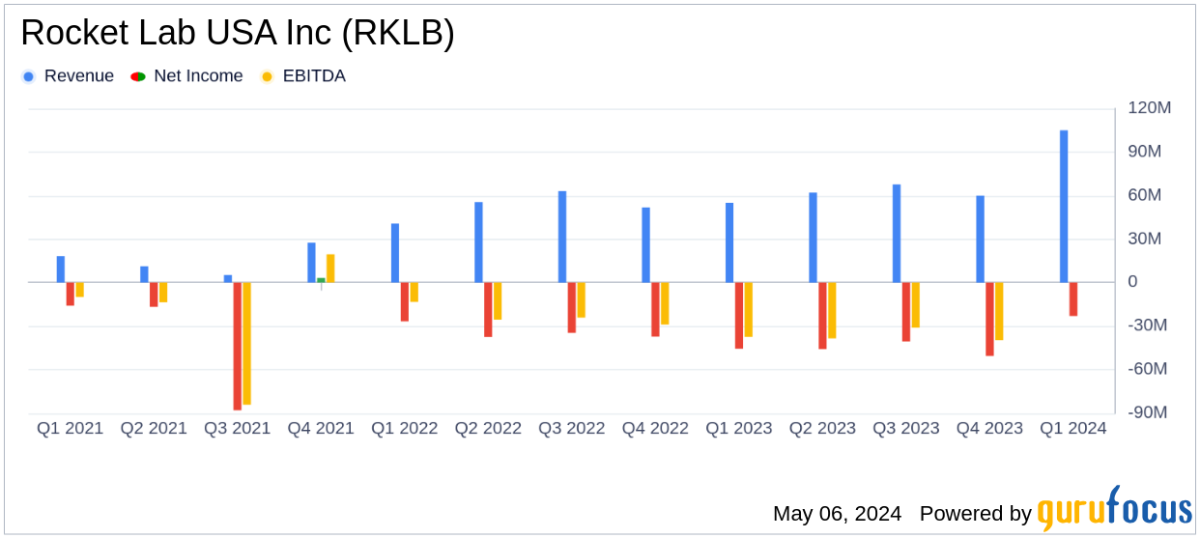

Rocket Lab hat gestern auch noch seine Ergebnisse präsentiert:

Strong Start to 2024 with Significant Advancements in Space Systems and Launch Services

finance.yahoo.com

- Revenue: Reported $92.77 million, up 69% year-over-year, below the estimate of $94.99 million.

- Net Loss: Recorded at $44.26 million, an improvement from the previous year's $45.62 million, and better than the estimated net loss of $50.10 million.

- Earnings Per Share (EPS): Posted a loss of $0.09 per share, better than the estimated loss of $0.11 per share.

- Gross Margin: Achieved a gross profit of $24.17 million, resulting in a gross margin increase to 26% from 12% year-over-year.

- Operating Expenses: Total operating expenses were $67.25 million, an increase from the previous year's $52.37 million, reflecting ongoing investments in research and development.

- Cash Position: Ended the quarter with $365.93 million in cash and cash equivalents, significantly up from $162.52 million at the end of the previous year.

- Guidance for Q2 2024: Expects revenue between $105 million and $110 million, with projected GAAP gross margins between 24% and 26%.

aber ich bin schon über 40 und will halt nicht erst mit 60 die Möglichkeit haben, größere Beträge ggfs. auch für irgendwelchen Unsinn einfach so raushauen zu können, wenn mir der Sinn danach steht.

aber ich bin schon über 40 und will halt nicht erst mit 60 die Möglichkeit haben, größere Beträge ggfs. auch für irgendwelchen Unsinn einfach so raushauen zu können, wenn mir der Sinn danach steht.